海外旅行に行く際に、クレジットカードがあると、かなり便利ですよね!

ホテルにチェックインしたり、レンタカーを借りたりするときにも、身分証明書代わりとして使うことができます。

また、海外で大金を持って歩くのは怖いので、現金を多く持たなくて済むのは大きなメリットです。

しかし、海外旅行中にカードを活用するのであれば、手持ちのカードをとりあえず利用するより、うれしい特典が充実したものを選んだ方がお得なんですよ!

そこで今回は、海外旅行に持っていきたい欲しい特典が付いたクレジットカードをわかりやすくお伝えします。

海外旅行のクレジットカードで欲しい特典

海外旅行がきっかけでクレジットカードを発行するのであれば、以下の特典がついたものを選ぶとかなりメリットが大きいんですよ。

- マイレージ

- 海外旅行保険

- キャッシュレス受診

- 空港ラウンジ利用

それでは、一つ一つ解説していきますね!

マイレージ

クレジットカード最大のメリットは、利用することでポイントが貯まるところです。

日常的な買い物や、公共料金の支払いに利用しているだけでも、「現金」や「口座振替」と比較して、ポイントがついてくるといったメリットがあります。

貯まったポイントは、あらゆるものと交換することができますが、旅行好きの人におすすめなのがマイレージです。

なぜ、商品券や電子マネーのチャージではなく、マイレージがおすすめなのかというと、特典航空券で安く旅行できるからなんですね。

ちなみに特典航空券とは、必要マイル数と航空券を交換することができるシステムです。自分が行きたい旅行先のマイルを貯めれば、航空券代を無料にすることができるんですよ。

マイルを貯めるとどうなるの?

国内旅行にも便利ですが、さらにこれが海外となると、航空券代も大幅に節約することができちゃいますよね。

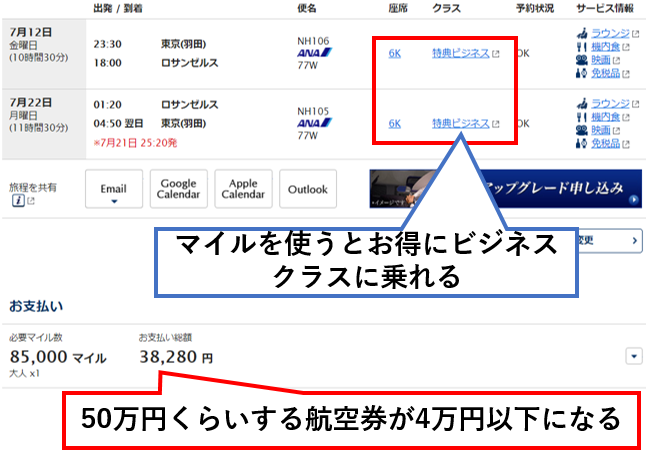

例えば、羽田空港からロサンゼルスをビジネスクラスで行く場合、通常であれば往復で航空券代が500,000円ほどかかります。

しかしこれがマイレージになれば、特典航空券を獲得するのに必要なマイル数は85,000マイルなので、商品券などに交換してもらうよりもお得です。

また、航空券代が無料になれば、その分エコノミークラスからビジネスクラスに変えることもできますよね。

必要マイル数にプラスして、エコノミークラスからビジネスクラスにグレードアップした分だけの差額を現金で支払えば、それだけで優雅な旅を楽しめます。

つまり、東京からロサンゼルスの旅を、ビジネスクラスで満喫したとしても、発生する費用は40,000円以下に抑えることが可能です。

海外旅行保険

海外旅行に行く前には、万が一の事態に備えて、有料の海外旅行保険に加入する方も少なくありません。

しかし、実際に見積もりをみるとわかるのですが、自分が想像しているよりも、かなり保険料が高いんです。

いざというときの備えなのに、そこにお金をいっぱいかけてしまうと、海外旅行にかける予算も限られてしまいますよね。

そこで便利なのが、海外旅行保険が付帯されているクレジットカードです。

これなら、補償内容を充実したものを選ぶことにより、わざわざ有料の海外旅行保険に加入する必要はありません。

また、クレジットカードに付帯している海外旅行保険は、年会費が無料の場合もあります。この場合、お金を一切払うことなくいざという時に備えることができるんですね。

仮に年会費が発生してしまったとしても、他の特典も得られることを考えると、有料の海外旅行保険よりもお得感があります。

自動付帯がおすすめ

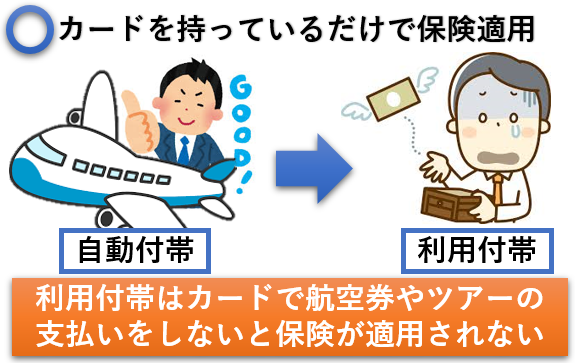

クレジットカードについてくる海外旅行保険には、以下の2種類のタイプがあります。

- 自動付帯

- 利用付帯

自動付帯の場合、海外旅行保険を適用させるための条件がないため、いざという時にカードを持っているだけで、いつでも活用することができます。

しかし利用付帯の場合には、一定の条件をクリアしなければ、海外旅行保険を適用させることができません。

その一定の条件とは、一般的に「ツアー料金の支払い」または「航空券の支払い」に該当するクレジットカードで支払うといったものが多いですね。

利用付帯のクレジットカードのなかには、海外旅行中の利用で保険を適用できるものもあります。

ですが、このように便利に活用できる利用付帯のクレジットカードは決して多くはありません。

年会費無料のカードの場合、ほとんどが旅行前に支払いでクレジットカードを利用しておく必要があります。

このようなことを総合して考えると、便利なのはやはり自動付帯のカードになりますね。

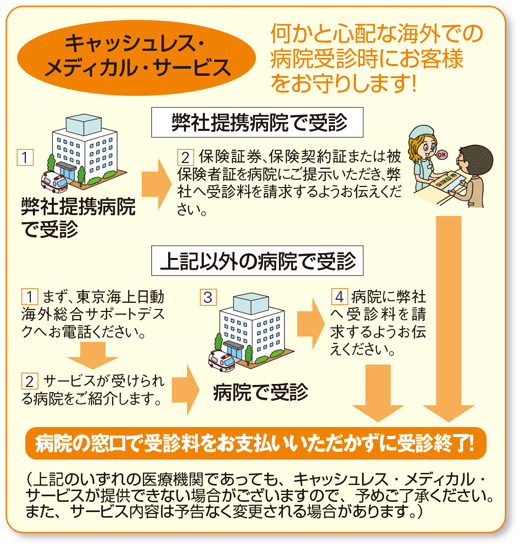

キャッシュレス受診がおすすめ

キャッシュレス受診は、海外旅行先の病院で診察を受けた場合でも、現金を一切建て替える必要のない制度です。

以下の手順で手続きを行えば、たとえお財布を所持していなかったとしても、診察してもらうことができるんですよ。

- 提携病院を受診

- 窓口での手続き

- お金を払わずに会計処理

- 受診完了

また、キャッシュレスメディカルサービスと提携していない病院で診察を受けた場合は、次のようになります。

- カード保険会社に電話

- サービスが可能な病院の紹介

- 病院で受診

- カード会社宛に病院が直接請求する手続き

空港ラウンジの利用

海外旅行当日は、できるだけ早めに空港に到着していたいですよね。

予期せぬトラブルが起きた時に対処することができるように、フライトの1〜2時間前までには、空港に到着している方も少なくありません。

しかし、あまり早く待機していると、時間を持て余してしまうんですよ。そんな時に便利なのが、空港ラウンジです。

空港ラウンジ内では、無料でドリンクを飲むことができますし、ゆったりとくつろぐことが可能です。

ただし、空港ラウンジは誰でも便利に活用できるわけではありません。そこで登場するのが、空港ラウンジが利用可能なクレジットカードです。

カードを所持していれば、無料でラウンジ内を満喫できる可能性が高くなりますね!

マイレージを貯めるならANA・JALカード

マイレージを効率よく貯めるためには、航空会社から発行されているクレジットカードを所持するのが一番です。

そこで人気を集めているのが、以下の2つのカードになるんですね。

・ワイドゴールドカード

・JAL CLAB Aゴールドカード

それでは、こちらについても詳しく解説していきます!

ANAマイルを貯めたいならワイドゴールドカード

ワイドゴールドカードは、年会費が14,000円発生するゴールドカードです。

ANAマイレージを効率よく貯めることができるのが、大きなメリットになりますね。

通常のANAマイル還元率でも1.0%となりますが、さらに利用実績を積んだり、リボ払い登録をしたりすれば、最大で還元率は1.6%以上になります。

通常のクレジットカードと比較してもらうとわかりますが、これはかなり高い還元率です。

ちなみに、還元率を%だけで説明されてもわかりにくいと思うので、以下に例を挙げてみました。

| カード決済を100万円分利用した場合 | |

| 還元率 | マイル |

| 1.0% | 10,000マイル |

| 1.6% | 16,000マイル |

航空会社から発行されていないクレジットカードの場合、マイレージの還元率が0.5%の可能性もあるため、こちらの場合は100万円利用したとしても、5,000マイルにしかなりません。

これを考えると、ワイドゴールドカードの還元率がいかに高いのか理解してもらえると思います。

さらに、ワイドゴールドカードの年会費は、次の2つの条件をクリアすることで4500円引きになるんです。

・マイペイすリボ登録

・web明細書登録

ただし、こちらに関しては1点だけ気をつけなければいけない注意点があります。

ワイドゴールドカードの国際ブランドは、VISA・JCB・MasterCardの3つから選ぶことが可能です。

しかし、JCBで申し込んでしまった場合には、上記のような割引き制度がありません。

年会費を少しでもお得にしたいのであれば、国際ブランドはVISAもしくはMasterCardで申し込んだほうがよさそうですね!

他にも、ワイドゴールドカードには嬉しい特典が満載です。

例えば、先ほどご紹介した空港ラウンジ。こちらに関しても無料で利用することができます。

そして、混雑を避けてスムーズに通過できる、ビジネスクラス専用チェックインの利用も可能です。

また、海外旅行保険に関しては自動付帯となっていて、怪我や疾病による補償費用の上限額が150万円になります。これらはまさに、ゴールドカードならではのメリットですね。

JALマイルを貯めたいならJAL CLUB Aゴールドカード

JAL CLAB Aゴールドカードは、通常時のマイルの還元率が1.0%になります。本来なら、通常カードもゴールドカードも還元率は0.5%です。

しかし、JAL CLAB Aゴールドカードは還元率を2倍にする「ショッピングマイルプレミアム」といったサービスが無料でついてくるんですね。

この特典により、通常時でもマイルの還元率は1.0%となります。

また、JALの特約店で買い物をした場合には、マイルの還元率は1.5%以上です。

特約店はかなり幅広く存在しているため、日常的に利用しているだけでもマイレージをどんどん貯めることができるんですよ。

ただし、年会費はJCB・VISA・MasterCardといった3つの国際ブランドが共通して、17, 280円と少し高めです。

さらにアメックスに関しては、年会費が20,520円になります。そして注目したいのは、還元率だけではなく幅広く活用することができる特典です。

空港ラウンジ

こちらに関しても、JAL CLAB Aゴールドカードを所持していれば、無料で利用することができます。

ただし、海外旅行の場合には利用できる空港ラウンジが限られているため、国内の方が便利に活用できるかもしれません。

海外旅行保険が充実

適用条件は、どの国際ブランドを選んだとしても自動付帯となるため便利ですね。気になる補償内容は、怪我や疾病による補償内容の上限額がJCBなら300万円。

VISAとMasterCardなら、上限額が150万円で、アメックスの場合は200万円です。つまり、補償額が一番充実しているのはJCBになりますね。

他にも注目したいポイントとして、家族特約が挙げられます。

家族特約が付帯されていれば、家族みんなの海外旅行保険として使えるため、ファミリーでの海外旅行にはとても安心です。

ただし、家族特約の怪我や疾病による補償額上限は、JCBとアメックスで200万円。VISAとMasterCardだと、150万円になります。

残念ながらキャッシュレス受診に関しては、本会員のみの対応となっているため、家族はどの国際ブランドでも利用することができません。

また、国際ブランドでJCBを選択した場合、家族特約を適用できるのは19歳未満の子供のみになります。

配偶者や、配偶者の親は適用外となってしまうため、こちらも全てカバーしたいのであれば、VISAやMasterCardを選びましょう。

海外旅行保険を無料でつけたいならエポスと楽天カード

上記でご紹介したのは、年会費が発生してしまうクレジットカードです。

年会費を払うことなく、無料で海外旅行保険をつけたいのであれば、エポスカードもしくは楽天カードを選ぶと良いですね。

海外旅行保険が自動付帯のエポスカード

先ほどもご説明していますが、海外旅行保険には、自動付帯と利用付帯の2種類があります。

自動付帯なら、クレジットカードを所持しているだけで海外旅行保険を適用できるため、とても使い勝手が良いです。

さらに、エポスカードは年会費が無料のカードでありながら、海外旅行保険がかなり充実しているんですよ。

怪我による補償内容の上限額は、1回につき200万円。疾病による補償内容の上限額は、1回につき270万円となります。

その他の補償内容に関しては、以下となります。

| 補償内容 | 金額 |

| 傷害死亡・後遺障害 | 上限額500万円 |

| 賠償責任 | 上限額2,000万円(1回の事故ごとの限度額) |

| 携行品損害 | 20万円(1旅行・保険期間中の限度額)免税3,000円 |

| 救援者費用 | 100万円(1旅行・保険期間中の限度額) |

※携行品損害と救済者費用に関しては、1年間でリセットされます。

年会費無料で利用付帯の楽天カード

楽天カードは、楽天ポイントがお得に貯まる特典が付いてくるクレジットカードです。

こちらの海外旅行保険の適用条件は、利用付帯になります。

ツアー代金の支払いや、航空代金の支払いを楽天カードで行えば、海外旅行保険が無料で自動的についてくる仕組みです。

そんな楽天カードの、気になる海外旅行保険の補償内容ですが、怪我や疾病による治療費の上限額は200万円に設定されています。

さらに、その他の補償内容は次のようにやっていました。

| 補償内容 | 金額 |

| 傷害死亡・後遺障害 | 上限額2,000万円 |

| 賠償責任 | 上限額2,000万円 |

| 携行品損害 | 20万円 |

| 救援者費用 | 200万円 |

※こちらに関しても、携行品損害と救済者費用は、1年間でリセットされます。

このカードの大きなメリットは、海外旅行だけでなく普段遣いでも魅力的なところです。

楽天市場で買い物すれば、どんどんポイントが貯まっていくため、ポイントであらゆるものを購入することができますね。

海外旅行はVISAかマスターがおすすめ

日本国内では便利に使えるJCBですが、海外に行くとかなり使い勝手が悪くなってしまいます。そこで便利な国際ブランドが、VISAとMasterCardです。

VISAは加盟店がとても多いため、世界各国多くのお店で利用することができますし、MasterCardはヨーロッパで使いやすい代表的な国際ブランドです。

また、MasterCardに関しては、為替の換算レートがとても良いことでも有名です。

キャッシュレス化が進んでいる今の時代、海外では現金よりもカードで買い物することの方が多いですよね。

海外でクレジットカードを利用すると、日本円に換算してから後日請求がきます。

この際に、MasterCardは換算レートが良いので、現地で買い物した価格よりも安い請求がくることも少なくありません。

このように、海外で買い物したり、キャッシングしたりすることも想定しながら、国際ブランドは選んだほうがよさそうです。

お得に空港ラウンジを利用したいなら楽天プレミアム

楽天プレミアムカードは、通常の楽天カードとは違い、年会費10,000円が発生します。

楽天市場でのポイント還元率は、毎週火曜日と木曜日に追加で1%もらえるのが特徴的です。

また、楽天ブックスや楽天レンタルといったサービスも同様に、1%が追加でもらえるシステムなので、楽天ユーザーにはお得かもしれません。

ただし、これだけでは、年会費無料の通常カードと比較して高い魅力をあまり感じませんよね。

それでも根強い人気を誇り続ける理由は、お得に空港ラウンジを利用できるからなんです!

年会費1万円で約4万円のプライオリティパスが貰える

楽天プレミアムカードには、世界120カ国で利用することができるプライオリティ・パスがついてくるんですよ。

ワンランク上の空港ラウンジを満喫することができるため、気分はまさにセレブですね。

このサービスだけでも、楽天プレミアムカードを作る価値は十分にあります。

特におすすめなのは、1年間で3回以上海外旅行に訪れる場合です。プライオリティ・パスを3回利用すれば、1年間の年会費も元をとることができます。

ただし、楽天プレミアムカードは家族カードも発行することができるのですが、こちらはプライオリティ・パスの利用が不可です。この点だけ、注意するようにしてくださいね。

海外旅行に行くならクレジットカードは2枚は持っておこう

海外旅行がきっかけでクレジットカードを発行するのなら、1枚だけではなく、2枚以上は所持できるようにしておくと便利です。

なぜ2枚必要なのかというと、クレジットカードに付帯している海外旅行保険は、1枚だと補償内容が不足してしまう恐れがあるからなんです。

海外旅行保険は1枚では足りない

| エポスカード | 楽天カード | 合算の補償 | |

| 保険期間 | 90日 | 90日 | 90日 |

| 条件 | 自動付帯 | 自動付帯 | |

| 傷害死亡/後遺障害 | 500万 | 2,000万円 | 2,000万 |

| 傷害治療費用 | 200万 | 200万 | 300万 |

| 疾病治療費用 | 270万 | 200万 | 400万 |

| 賠償責任 | 2,000万 | 2,000万 | 4,000万 |

| 携行品損害 | 20万 | 20万 | 40万 |

| 救援者費用 | 100万 | 200万 | 300万 |

海外の医療費は、かなり高額です。当然、日本国内とは違って健康保険を適用できるわけではありませんし、基本的な医療費が日本よりも高いんですね。

これを考えると、世界的にみて日本は医療費が安い国なのかもしれません。

例えば、医療先進国としても有名なアメリカですが、こちらでは保険に入っていないと医療費を払うことができないほど高額です。

海外旅行保険の治療費用の限度額は、1,000万円を見ておいた方が安心ですね。

日本からハワイに訪れる方も多いので、世界的にみてアメリカは医療費が高額な国であることを覚えておいた方が良いでしょう。

また、ヨーロッパやオーストラリアも、日本と比較して医療費が高いですね。

こちらも、治療費用の限度額は400万円以上でみておくと、安心することができるレベルです。

つまり、これをみていただくとわかるように、仮に治療費用の上限額が200万円に設定されている場合、2枚なければ対応することができません。

海外旅行保険が付帯しているクレジットカードを2枚持っていれば、いざという時に合算して使うことができます。

まとめ

今回は、クレジットカードの特典や、海外旅行保険についてわかりやすくご紹介しました。

カード会社や、航空会社から発行されているクレジットカードはたくさんあります。どれを選べば一番お得なのかは、人によって大きく異なるため一概にはいえません。

しかし、海外旅行をメインに考えるのであれば、海外旅行保険を手厚くすることが大切です。

さらに、日常遣いでマイレージを効率よく貯めて特典航空券で旅行したいのなら、航空会社から発行されているクレジットカードがおすすめですね。

海外旅行をきっかけに、あなたにとってベストなクレジットカードを探してみてください!

海外旅行に行く方で、海外旅行保険に加入していない人は多いです。

しかし、これって正直やばいです。こっちがひやひやしてしまうくらい、危ないです!

たとえば、アメリカで手術すると盲腸で300万円とかの費用になります。海外旅行保険加入していないと、これが自腹です。

ヤバいですよね。破産してしまいます。

そこで、海外旅行保険に加入しましょう。とはいっても、海外旅行保険付きのクレジットカードを発行すればオッケーです!

おすすめのカードは、エポスカードです。

うれしいことに、自動付帯なのでエポスカードを持っているだけで、海外保険が適用されます!

年会費無料で海外旅行保険に加入できるので、持っていなければ損ですよね。