これから本格的にマイルを貯めようと思っている人で、すでにANAのマイルを貯めようと思っている人の次の疑問が「どのカードがいいのか」ではないでしょうか。

このページでは、ANAのワイドカードがどのようなカードなのか、他のANAクレジットカードと比較したときの違いなどを解説していきます。

ANA ワイドカードの特徴

全日空が発行しているクレジットカードのひとつが、「ANAワイドカード」です。このカードの詳細な情報は以下のとおりです。

ANA一般カードに比べる初年度から年会費がかかりますが、そのぶんマイルが貯まりやすいのが特徴です。

| 年会費 | 7,975円(消費税10%込) |

|---|---|

| 家族カード年会費 | 1,650円(消費税10%込) |

| 入会・継続マイル | 2,000 マイル |

| 搭乗ボーナスマイル | 25% |

| 日々のお買い物で | 1,000円=1ポイント=5マイル (10マイルコースの場合、移行手数料(年度/税込) 6,600円) |

| ANA航空券のご購入で | 100円=1.5マイル 相当 (ANAカードマイルプラスでの自動積算マイル+ポイント移行マイル) |

| 海外旅行保険 | 【最高補償額】 自動付帯保険 5,000万円 海外旅行傷害保険 5,000万円 国内旅行 なし |

| ポイントプログラム | ワールドプレゼント/買い物利用1,000円ごとに1ポイント |

| 支払い方法 | 15日締め翌月10日払い |

| ブランド |  |

一通りの情報を確認したところで、このカードに付与されている特典や機能のメリット、デメリットを一つずつ見ていきたいと思います。

マイルって何?貯めるとどうなの?

マイルを貯めると、航空券を格安で手に入れることができます。

特に、通常価格で買うととんでもなく高いビジネスクラスやファーストクラスも、マイルなら手が届きやすいのも特徴です。

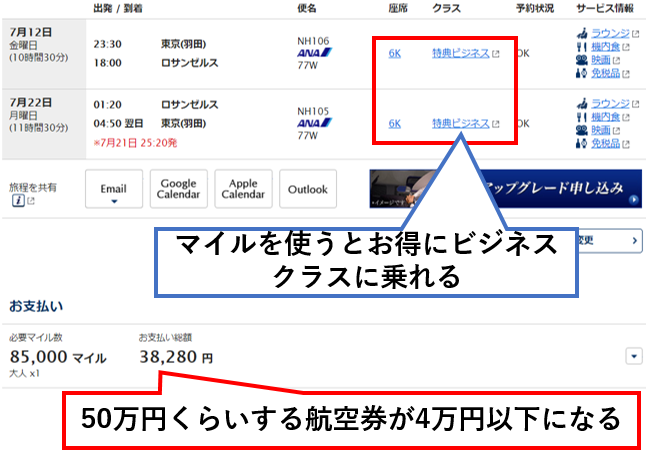

たとえば、これは僕が実際に羽田からアメリカ合衆国のロサンゼルスまで、ANAのマイルマイルを使って行ったときの実際の申込画面です。

東京からロサンゼルスまでビジネスクラスまで行こうとすると、通常なら50万円近い金額を支払わなければいけません(高い…汗)

ところが、マイルなら85,000ポイントあれば往復航空券がなんとたったの4万円の支払いで済んでしまうのです(1マイル約6円として使うことができました笑)

アメリカは遠いし時間もないという人でも、アジアやハワイならこの半分くらいのマイルで行くことが可能です。

実際にマイルを使ってビジネスクラス乗ってみました

今までエコノミークラスしかない人で、「ビジネスクラスってどんなサービスが受けられるの?」と疑問に思っている方は、ぜひ下の動画を見てください。

この動画は85,000マイル貯めて、ビジネスクラスでロサンゼルスを往復してきたときのものです。

さすがの僕でも、エコノミークラスに10時間乗っていると現地につく頃にはフラフラになります。

ところが今回は快適すぎて、あっという間でした!さすがは快適さが桁違いのビジネスクラス!!

しかも、支払った費用は往復たったの3万8千円です。片道2万円以下でアメリカに行けたので、本当マイル貯めてきて良かったです。

こんな感じで、マイルを貯めると通常なら高くて手が届かない海外旅行も、格安で行くことができてしまいます。

このように、マイルを貯めて航空券に交換することで、格安で海外旅行を楽しむことができます。

クレジットカードの利用でマイルが貯められる

普段の買い物を現金で支払っていては、ビジネスクラスに数万円で乗れるなんてことはありえません。

ところが、クレジットカードなら普段の買い物をしているだけでビジネスクラスに乗れてしまうのです。

詳しいポイントの仕組みは後で解説しますが、ここではザックリ「買い物をするほどマイルが貯まっていく」と覚えてください。

たとえば、僕が使っているANAのカードは1,000円の支払いで1ポイント貯まります。このポイントは、1ポイント15マイル(プラチナカードの場合)と交換ですることができます。

ワイドカードの場合はマイルへ移行する手数料が無料になる「5マイルコース」と、手数料がかかる「10マイルコース」から選ぶことができます。

こうしてポイントを貯め続けていくうちに、85,000マイル貯まっていたので日本からアメリカのロサンゼルスへ行くことができました。

40,000マイルあればエコノミークラスでハワイを往復できる

海外旅行といえば、真っ先にハワイを思い浮かべる人も多いのはないでしょうか。ハワイは、40,000マイルあればエコノミークラスで往復できます。

3連休前日の夜に出発すれば、朝にはホノルルに到着します。ここで優雅に2泊して日本に戻ってくれば充実した休みを過ごせること間違いなしです!

宿泊代や食事代を入れても、マイルを使えば全部コミコミで5万円以下で豪遊することも可能です。

では、40,000マイル貯めるためには、具体的にいくら必要になるのでしょうか。1,000円の決済ごとに10マイルずつ貯まるとすると、400万円分の決済で40,000マイルを貯めることができます。

ANAマイルは交換後3年の有効期限があるので、貯め始めたら3年以内に使わなければ失効してしまう点に注意が必要です

そのため、マイルを貯めるときにはできるだけ早くマイルを貯めきって、使う必要があることを覚えておきましょう。

ANAワイドカードのメリット・デメリット

では、具体的にマイルを貯めるにはどうすれば良いのでしょうか。

ここでは、「ANAワイドカード」を使って貯める場合のメリットとデメリットを紹介していきます。

メリット1:年会費が比較的安い

ANAワイドカードの特徴は、ANAマイルを本格的に貯められるクレジットカードの中で安めの年会費を設定していることです。

年会費だけで他の年会費のかかるANAカードと比較したのが以下の表です。(消費税10%込)

| カード名 | 年会費 | 家族会員 |

| ANA 一般カード | 2,200円(初年度無料) | 1,100円(初年度無料) |

| ANA ワイドカード | 7,975円 | 1,650円 |

| ANA ワイドゴールドカード | 15,400円 | 4,400円 |

| ANA プラチナプレミアムカード | 88,000円 | 無料 |

数あるANAカードの中では、一般カードに次いで安いカードですね。ANAワイドゴールドカードに8,000円の価値を感じないのであればお得かもしれません。

他にもメリットがあるかと思って調べてみたのですが、ぶっちゃけ数あるANAカードの中でメリットを挙げるとこれくらいしかないです。

ワイドカードは他のカードと比較して「中途半端なカード」だと思います。なぜ中途半端なカードなのか次のデメリットで解説していきます。

デメリット1:年会費が中途半端に高い

ぶっちゃけ年会費の安さで見れば、ANA一般カードのほうが良いです。初年度の年会費が無料であることを考えると、この金額差は年々大きくなっていきます。

実際に、5年間でかかる累計金額を一般カードと比較してみます。

| 年数 | 一般カードの年会費 | ワイドカードの年会費 |

| 1年目 | 0円 | 7,975円 |

| 2年目 | 2,200円 | 15,950円 |

| 3年目 | 4,400円 | 23,925円 |

| 4年目 | 6,600円 | 31,900円 |

| 5年目 | 8,800円 | 39,875円 |

5年間で3万円以上の金額差が出ます。単純に年会費を安くしたいならANAワイドカードの選択肢はありえません。

年会費を安く済ませるのであれば、ANA一般カードのほうがいいでしょう。年会費重視なら、ANA 一般カードにしたほうがマシです。

デメリット2:マイルへの還元するときに手数料がかかる

「ANAワイドカードをメインのカードにしよう!」と考えているのであれば、目的はもちろん「マイルを貯めること」ですよね!

ワイドカードは、なんと貯まったポイントを移行する手数料が毎年6,600円かかります。

これって1,000円の決済で10マイル貯まっていくとするとどれくらいの損になると思いますか?

| 年数 | ワイドカードのマイル移行手数料 | ゴールドカードのマイル移行手数料 |

| 1年目 | 6,600円 | 0円 |

| 2年目 | 13,200円 | 0円 |

| 3年目 | 19,800円 | 0円 |

| 4年目 | 26,400円 | 0円 |

| 5年目 | 33,000円 | 0円 |

なんと、3年目には約2万円の手数料を支払うことになってしまうのです。

せっかくマイルを貯めたのに、手数料を払って損するのは馬鹿らしいと思いませんか。

それなら上位カードのANAワイドゴールドカードにしたほうが、移行手数料が無料なので無駄なくマイルを貯められます。

デメリット3:マイル有効期限が3年と早い

マイルの有効期限は、獲得から3年間しかありません。つまり、今日獲得したマイルが3年後には使えなくなってしまうのです。

つまり、早く貯めて使わないと使えなくなってしまうのです。

たとえば、年間200万円の支払いで2万マイル貯めたとしても、3年後には6万マイルあたりで貯めた分が徐々に消えていってしまうのです。

国内の近場の旅行なら必要なマイル数が少ないので良いかもしれません。

ですが、海外旅行へ行くのが目標でマイルを貯めるなら、目標マイルに達する前に有効期限が切れるのです。

4万マイルでハワイをエコノミークラスで往復できますが、さらにその先の北米やヨーロッパになると6万マイルでは厳しいです。

このように、マイルは有効期限が限られているため可能な限り短期間で貯める必要があります。

ANAワイドカードでマイルをお得に貯めるには?

マイルを貯めるのであれば短期間で一気に貯めるのが大切という話をしてきました。

何らかの理由でANAワイドカードを選ぶ場合、どうすればマイルをお得に貯めることができるのでしょうか。

具体的には3つのこと実行すれば、マイルを効率よく貯めることができます。

10マイルコースを選択する

まず、「ANA VISAワイドカード」「ANA Masterワイドカード」のいずれかを申し込む場合、一旦は「ワールドプレゼント」というポイントサービスを利用することになります。

ワールドプレゼントで貯めたポイントを移行するとき、あらかじめ決められたコースを選択してマイルへ移行します。

そのコースが以下の手数料無料の「5マイルコース」と、移行手数料がかかる「10マイルコース」です。

| コース | 5マイルコース | 10マイルコース |

|---|---|---|

| 移行手数料 | 無料 | 6,600円(税抜き6,000円)※年度(4月16日~翌年3月31日)ごと |

| 換算率 | 1,000円=1ポイント=5マイル | 1,000円=1ポイント=10マイル |

| 単位 | 1ポイント以上、1ポイント単位 | |

| 移行方法 | 自動移行または都度移行 | |

| ボーナスポイント移行 | 可/1ポイント=3マイル ※ボーナスポイントは都度移行のみ |

|

上の表を見れば分かるように、10マイルコースの場合は毎年のように6,600円支払う必要があります。

また、「ANA JCBワイドカード」を申し込む場合は、OKI DOKIポイントプログラムというポイントで一旦貯めてから、マイルに移行します。

こちらの場合も、マイルに移行するには5マイルコースなら手数料無料ですが、10マイルコースになると移行手数料がかかります。

| コース | 5マイルコース | 10マイルコース |

|---|---|---|

| 移行手数料 | 無料 | 5,400円(税抜き5,000円) |

| 換算率 | 1,000円=1ポイント=5マイル | 1,000円=1ポイント=10マイル |

| 単位 | 1ポイント以上、1ポイント単位 | |

| 移行方法 | 自動移行または都度移行 | |

| ボーナスポイント移行 | 可/1ポイント=3マイル ※移行下限500ポイント ※ボーナスポイントは都度移行のみ |

|

以降手数料はかかりますが、単純にマイルを貯めていくなら「10マイルコース」のほうが「5マイルコース」より2倍早く貯めることができます。

そのため、マイルの有効期限の3年以内にたくさん貯めるためにも「10マイルコース」を選ぶようにしましょう。

マイ・ペイすリボを利用して還元率を上げる

VISAかMasterカードを選択した場合に利用可能な方法です。

実際、これでワールドプレゼントを利用支払いのときにマイ・ペイすリボを利用するとワールドプレゼントのポイント数が通常よりも増えるという特典があります。

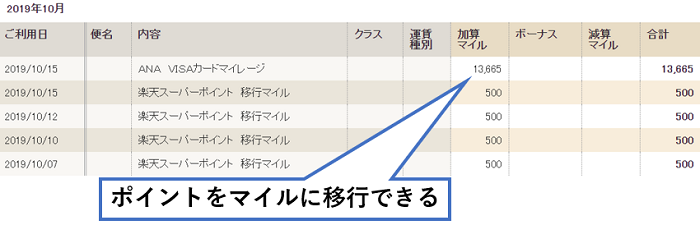

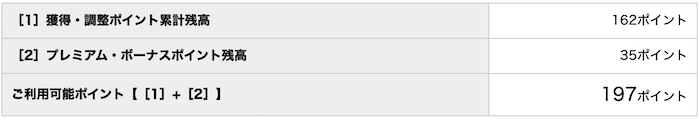

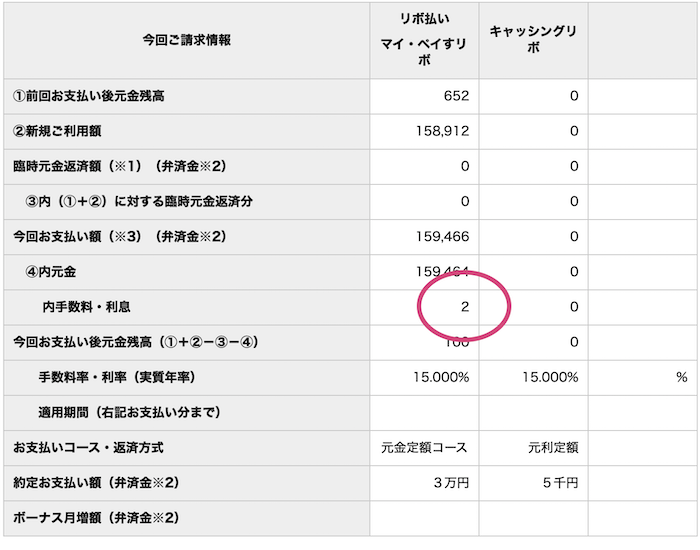

ワールドポイントでポイントを貯めるとき、リボ払いを利用することで上の画像のように「プレミアム・ボーナスポイント」を手に入れることができます。

上記の画像なら、1ポイント10マイルに交換することができるので350マイルはボーナスでゲットしたということになります。

「リボ払いって危なそう」と思っている人もいるかもしれませんが、手数料を毎月1円以上発生させればいいだけです。

たとえば、上記の画像は実際のある月の僕の支払い状況です。リボ残額が652円だった場合、2円のリボ払い手数料が発生します。

しかし、たった数円リボ手数料を発生させるだけで何千円分ものマイルが手に入ることを考えれば安いものですよね。

最初の支払い月は面倒なのでリボ払いはしないほうがいいですが、カード利用開始から2ヶ月目以降は毎月100円だけ残せば手数料が1円発生するので簡単です。

ただし、リボ払いは100円単位で計算されるので、90円だけ残すと「リボ0円」とみなされるため特典ポイントがつきません。

そのため、100円以上の金額を設定するようにしましょう。

クレジットカードの支払いを1枚に集中させる

マイルを効率よく貯めるには、クレジットカードの支払いをANAカード1枚に集中させるようにしましょう。

通常のクレジットカード会社の還元率はせいぜい1%程度ですが、ANAカードならビジネスクラスなら4〜6%、ファーストクラスを使うときには10%を超えることもあります。

たとえば、100円の買物をしたときには1円分のポイントしか貯まらないのに、ANAカードなら10円分貯まっているということです。

せっかくポイントを貯めるのであればたくさん溜まったほうがいいですよね。そのため、支払いを1枚に集中させれば効率よく短期間でポイントが貯められるのです。

VISA・マスター・JCBどれがいいの?

ANAのクレジットカードブランドは「VISA」「Master」「JCB」「アメックス」の4つがあります。

このなかでオススメなのが、海外でも利用できるVISAとMasterです。

海外で買物をするときにはVISAとMasterは対応しているホテルやお店は多いですが、JCBやアメックスは対応していない場合が多いです。

これは、特定の国に限ったことではなく世界全体でこのような傾向にあります。特に、先進国の移動で必要不可欠な公共交通機関でクレジットカードが使えないと、本当に困ります。

上の写真はフィンランドの首都ヘルシンキの公共交通機関のチケット売り場ですが、VISAとMasterの決済にしか対応していません。

また、現金が使えないキャッシュレスのお店も増加傾向にあるので、海外での利用も想定しているのであればVISAかMasterを選ぶようにしましょう。

ANAワイドカード:VISAとマスターカードの特徴

ぶっちゃけ、VISAとマスターカードのどこが良いかと言われれば、「海外でも不自由なく使える」の1点に限られます。

ANAワイドカードのVISAとMasterのそれぞれのブランドの違いは、ぶっちゃけありません。あえていうなら、VISAのほうが利用できる店舗がほんの少し多いかなというくらいです。

ただ、海外の都市や近郊を旅行するだけならどちらのカードでも違いが無いので、好きなブランドを選ぶと良いでしょう。

国内・海外どちらも使うならVISA・Master

日本だけの利用に限らず、海外でもバリバリ使いたい場合はVISAかMaster以外の選択肢はありえません。

日本国内でJCBが使えてVISA・Masterが使えないお店は多分ありません笑

反対に、VISA・Masterが使えてJCBが使えないお店のほうが圧倒的に多いでしょう。

ANA JCB一般カードの特徴

JCBは日本で唯一、VISAやMasterに並んで世界中で使える国際ブランドの一つです。

実は、世界で使えるクレジットカードのブランドは大きく4つあると言われています。

VISA(アメリカの会社)

Master(アメリカの会社)

JCB(日本の会社)

銀聯 -UnionPay-(中国の会社)

JCBカードのシェアは世界的に見れば小さいですが、一応日本が世界に誇る国際ブランドといえます。

ただし、他の3つのブランドに比べると、利用できるお店がかなり限られているため使い勝手が良いとは言いにくいでしょう。

日本国内だけで使うなら、JCBでOK!

普段の買物は日本国内でしか利用しない場合、JCBを選ぶのもありです。というのも、日本での買物が9割以上の人がほとんどだからです。

JCBカードに対応しているお店は日本国内に限れば比較的多いので、日常の買物や定期券の購入先などでJCBカードが使えるのであればこっちを使うのもありでしょう。

年会費を払うならワイドゴールドがおすすめ

ここまでANAワイドカードの話をしてきましたが、ぶっちゃけ「ワイドカード作るくらいなら、ゴールドで良くない?」と思ってしまいます。

ワイドカードって年会費がかかるけれど、一般カードと還元率が同じなので年会費を払う意味がありません。

そして、冒頭にも説明しましたが、ANAカードでマイルを貯める上で気をつけなければいけないのはマイルの有効期限があることです。

できるだけ短期間でたくさんのマイルを貯めて使わないなら、そもそもANAカードにする意味はありませんよね。だからこそ、マイルが最速で貯まるゴールドカードがオススメなのです。

ANAマイル還元率最大1.648%(2021年まで)

これは期間限定の話ですが、2021年までANAマイル還元率が最大1.648%になるキャンペーンをやっています。

実は、一般的なクレジットカードの還元率が0.5%〜1%と言われているなかで、このパーセンテージはすごいと思います。

たとえば40,000マイルを貯めるとします。還元率が0.5%の場合、800万円分の利用をしなければいけません。必要な金額がかなり大きいです。還元率1%だとしても、400万円必要になります。

では1.648%ならどうでしょうか。この場合、40,000マイル貯めるのになんと約240万円の決済で済みます。

来年新しい家具・家電の購入やクレジットカードで支払える大きな出費の予定があるならチャンスでしょう。

ワイドゴールドを実質10,450円で持つ方法

ワイドカードに比べると、ゴールドワイドカードのほうが高いです。しかし、2つの方法を使うことで、実質年間10,450円で維持することができます。

それは、以下の2つを申し込んで利用することです。

WEB明細書サービスを申し込む

マイ・ペイすリボを1年に1回使う

それぞれの方法は詳しくは次のとおりです。

WEB明細書サービスを申し込む

WEB明細サービスとは、要するに毎月明細書の紙を送らないから、ネットで金額をチェックしてねというサービスです。

クレジットカード会社からの封筒で明細書が送られてくるのに慣れている人は不便を感じるかもしれませんが、数ヶ月もすると慣れます。

ペーパーレスの現状に慣れてしまうとゴミも減ってよかったと思います。

また必要な明細はクレジットカード会社のHPからいつでもダウンロードできるので、特に不便は感じていないです。

マイ・ペイすリボを1年に1回使う

マイ・ペイすリボとは、いわゆるリボ払いのことです。とはいっても、高額な請求が回されるようなことはないので安心してください。

利用するコツとしては、利用開始から2回めの支払いから毎月100円だけ残すようにします。こうすることで毎月1円の利子が発生しますが、そのおかげでポイントが倍になるなどの特典があります。

これをやるかやらないかで、マイルの貯まり方が桁違いに変わるので必ずやりましょう。毎月1回、3分もかからず設定できるので簡単です。

まとめ

ANAワイドカードは制限が多い上に、使いにくいことを解説してきました。ポイントの移行手数料も高く使い勝手は悪いです。

実際、ポイントの移行手数料と年会費を考慮すれば、ゴールドカードのほうがはるかに安く済むのです。

短期間で一刻も早くマイルを貯めたいのであれば、ゴールドワイドカードのほうが有利にマイルを貯められます。

もし迷っているのであれば、ワイドゴールドカードを選んで支払いを集中させるようにしましょう。そして、海外旅行を気軽に楽しむようにしてください。